La industria del lujo se aferra en estos momentos a un salvavidas fabricado en China. El gigante asiático es la gran excepción mundial y es la única gran potencia que ha mostrado signos positivos de crecimiento en 2020. En este informe tratamos de explicar las condiciones que explican el enorme crecimiento del mercado del lujo en China y cómo las herramientas que se están empleando las veremos próximamente en el resto de mercados mundiales. Dada la extensión del artículo, se publicará en dos partes.

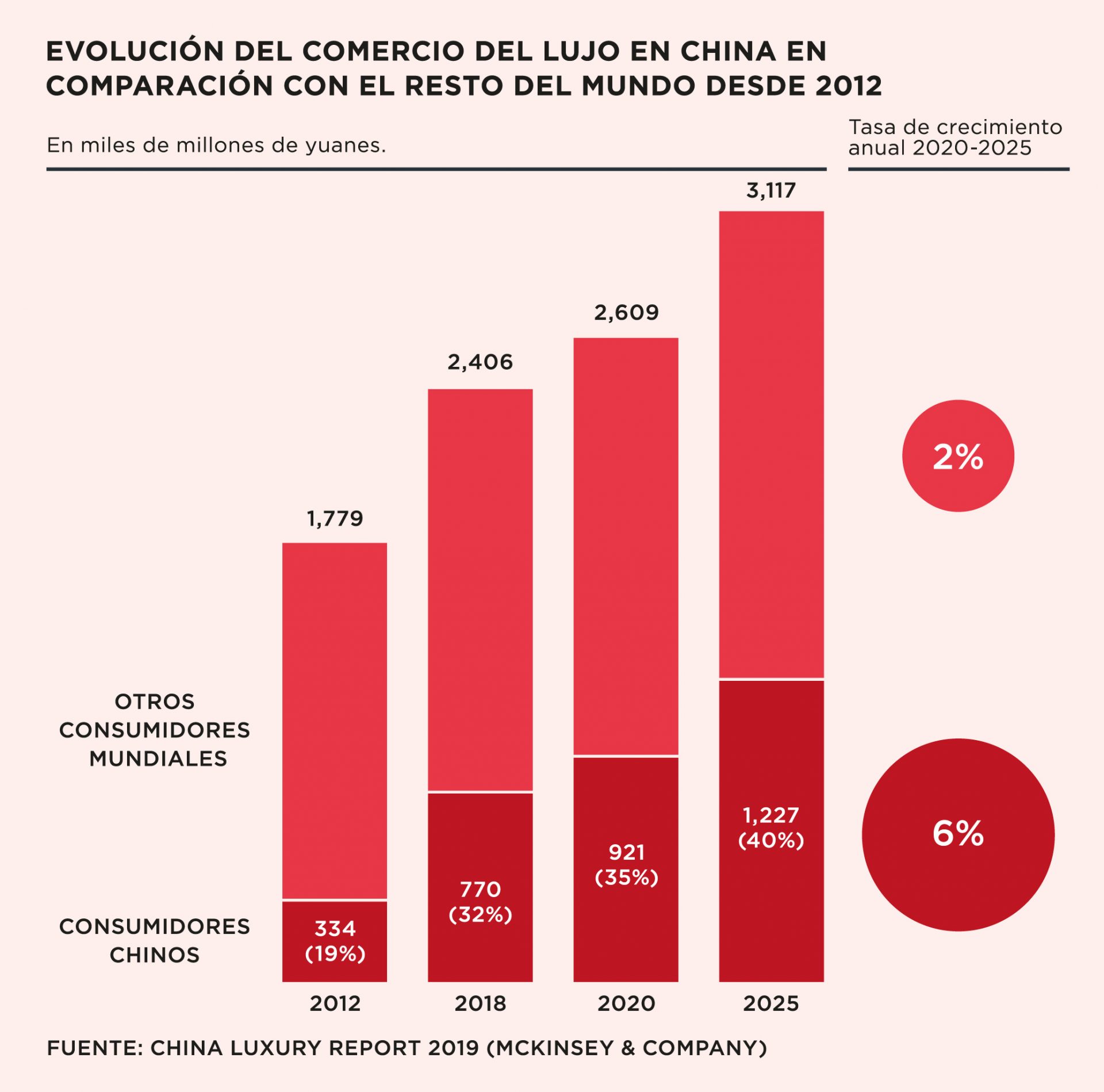

Según cálculos realizados por la consultora BAIN, la caída del mercado internacional del lujo el pasado año rondó el 23%. En comparación, China creció en este segmento en torno al 48%. Esta disparidad de comportamientos otorga al país un protagonismo inédito hasta la fecha, pasando de representar un 19% de las ventas totales de lujo en 2012 a ser el 35% en 2020. Se espera que China sea líder del mercado mundial en 2025 con un 40% de las ventas totales. Su comportamiento ha sido similar en relojería. Así lo confirman las cifras aportadas por la Federación de la Industria Relojería Suiza (FHS), cuyos datos completos publicados de 2020 ya sitúan a China como el principal destino de sus exportaciones relojeras gracias con un incremento del 20%. Basta comparar esta cifra con los descensos de restos de principales mercados, Estados Unidos (17,5%), Japón (-26,1%) y Reino Unido (-24,6%) incluidos.

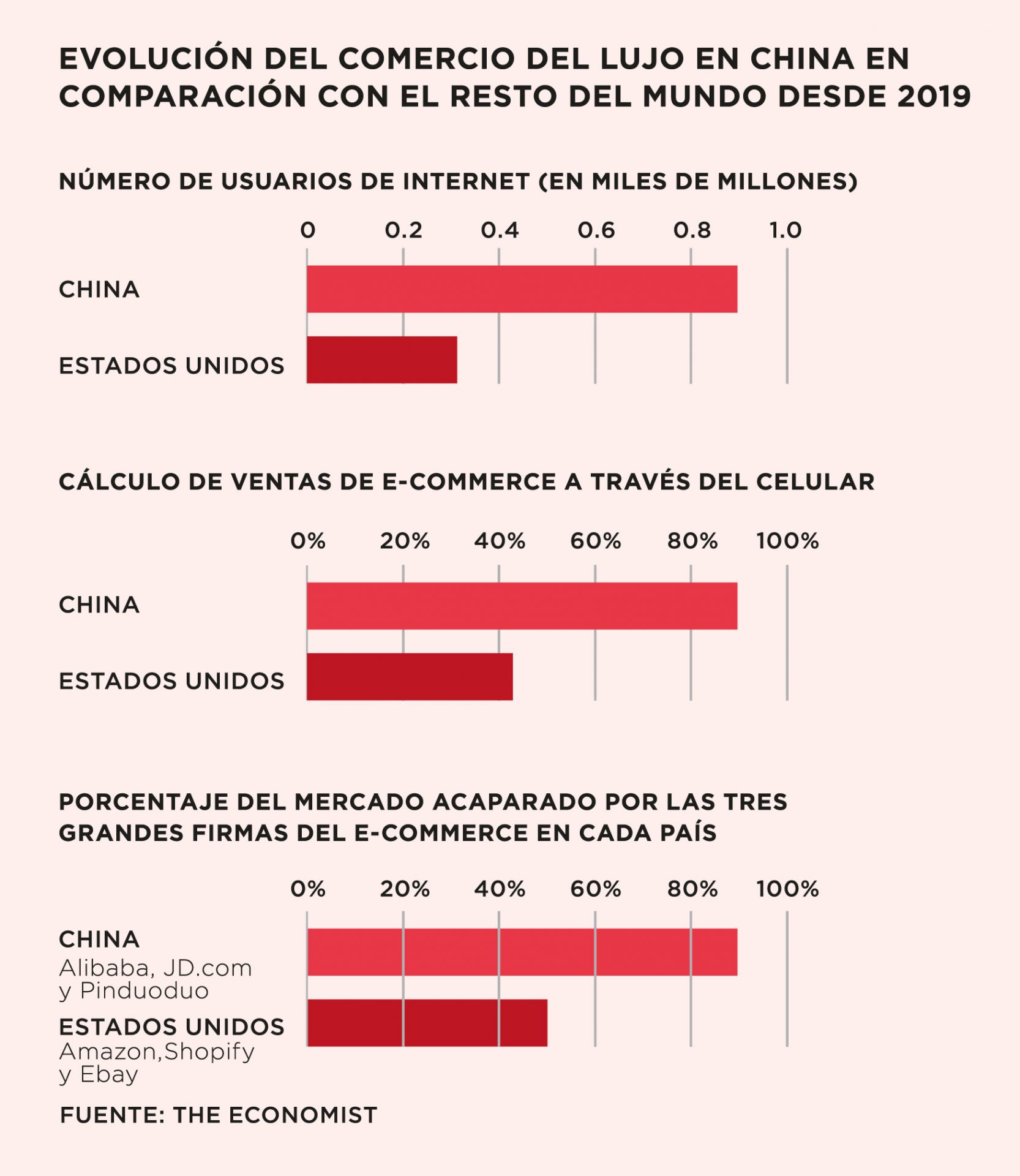

Más allá del alivio que supone estas cifras para la castigada industria del lujo, China está en el punto de mira de toda la industria por la importancia que ha demostrado el e-commerce a la hora de alcanzar este volumen de negocio. The Economist no ha dudado en calificar este comportamiento como “la gran revolución del comercio en el mundo desde que los malls y supermercados conquistaron los suburbios de las ciudades estadounidenses hace cincuenta años”. La opinión es general entre todos los expertos: China es el gran laboratorio de la implantación del e-commerce a escala mundial.

Siempre en movimiento

Se calcula que el e-commerce mueve en China una total aproximado de 2 billones de dólares, más que Europa y América juntos. Esta cifra es el resultado tanto del crecimiento adquisitivo de un mercado de 850 millones de clientes potenciales como del desarrollo de nuevos canales digitales. Se vende mucho y se hace a través de internet. La comparación es clara con Estados Unidos, cuyo mercado depende todavía de los hábitos de la sociedad de consumo forjados a mediados del siglo pasado. El ejemplo más evidente es la superficie dedicada a las zonas comerciales en cada país, treinta veces más en Estados Unidos que en China.

Obviamente, sería un error considerar a Estados Unidos un país atrasado en comercio digital. Cualquier occidental puede citar a empresas como Amazon, Google o Apple como referentes de consumo; todas ellas nacidas y radicadas en suelo estadounidense. Y ha sido precisamente la importancia de estas empresas una de las razones que, según The Economist, explican cierto comportamiento desdeñoso e ignorante de Occidente sobre lo que venía ocurriendo en China. O al menos así ha sido hasta ahora.

¿Demasiado poder?

La polémica surgida el pasado verano tras la amenaza del hoy expresidente Trump de prohibir la aplicación TikTok ha sido el ejemplo más claro del creciente poder de las empresas tecnológicas chinas. Para el lector occidental, el repaso de las principales redes sociales chinas puede ser una tarea de los más infructuosa. Es normal que nombres como Weibo, WeChat, QQ o Douyin no le digan absolutamente nada. Pero asustan las cifras que hay detrás de esos nombres. WeChat, por ejemplo, supera los 1.200 millones de usuarios y su propietario, el gigante de las comunicaciones Tencent, calcula que cerca de 38 mil millones de mensajes y 68 millones de vídeos son subidos diariamente a través de esta aplicación. Los números de Weibo (más de quinientos millones de usuarios) y Douyin (el nombre de TikTok en China, con más ochocientos millones de usuarios) también asombran.

El tamaño de las empresas tecnológicas chinas es uno de los factores más destacados para explicar la irrupción de su e-commerce. El nombre más conocido es Alibaba, que en un momento llegó a acaparar el 85% del comercio electrónico chino. Este porcentaje ha bajado en los últimos años (55% en 2020) gracias a la irrupción de otros actores como JD.com o Pinduoduo. Es, en cualquier caso, un mercado mucho menos fragmentado que el que encontramos en Estados Unidos o Europa.

Consumir como estilo de vida

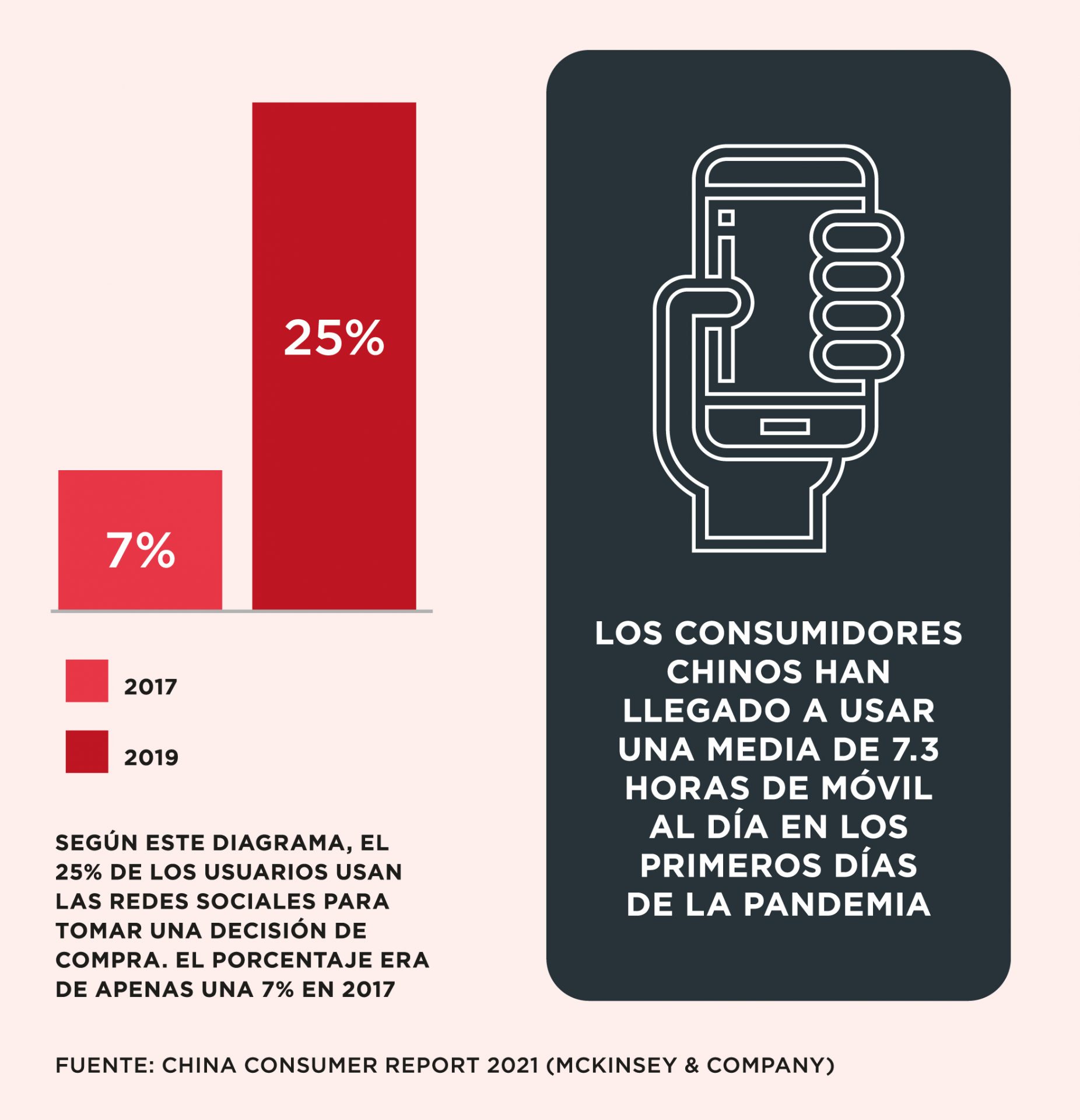

A menudo se compara WeChat con WhatsApp para explicar cómo funciona esta famosa red social china. Pero la aplicación china es algo más que un simple servicio de mensajería instantánea. El usuario chino emplea WeChat para comunicarse con sus amigos y familiares, pero también para leer noticias, consultar blogs, ver vídeos de celebrities y, por supuesto, comprar. No exageramos si decimos que la vida social del ciudadano chino gira alrededor del móvil. Según un informe de la consultora McKinsey, el consumidor chino pasa alrededor de seis horas días en frente de la pantalla del celular. Este tiempo ha crecido todavía más durante los meses más duros de la pandemia.

El móvil es la herramienta preferida para comprar. Desde 2015 se realizan más ventas desde este dispositivo que a través del ordenador personal. Una tendencia que crecerá con el tiempo. La razón de esta preferencia se debe al modo natural en el que el consumo se ha integrado en las redes sociales. Es un comportamiento perfeccionado que tiene su base en el hábito del consumo como estilo de vida, con ejemplos tan llamativos como el Día del Soltero establecido por Alibaba, que ha encontrado su desarrollo natural en los móviles. La integración de lo comercial en lo social del caso chino está siendo replicada por los gigantes estadounidenses del consumo como Amazon, Facebook e Instagram. Es revelador que Vishal Shah, vicepresidente de producto de esta última, emplee los términos en inglés buying y shopping para explicar cómo la experiencia de compra ha evolucionado en China .

Las nuevas generaciones

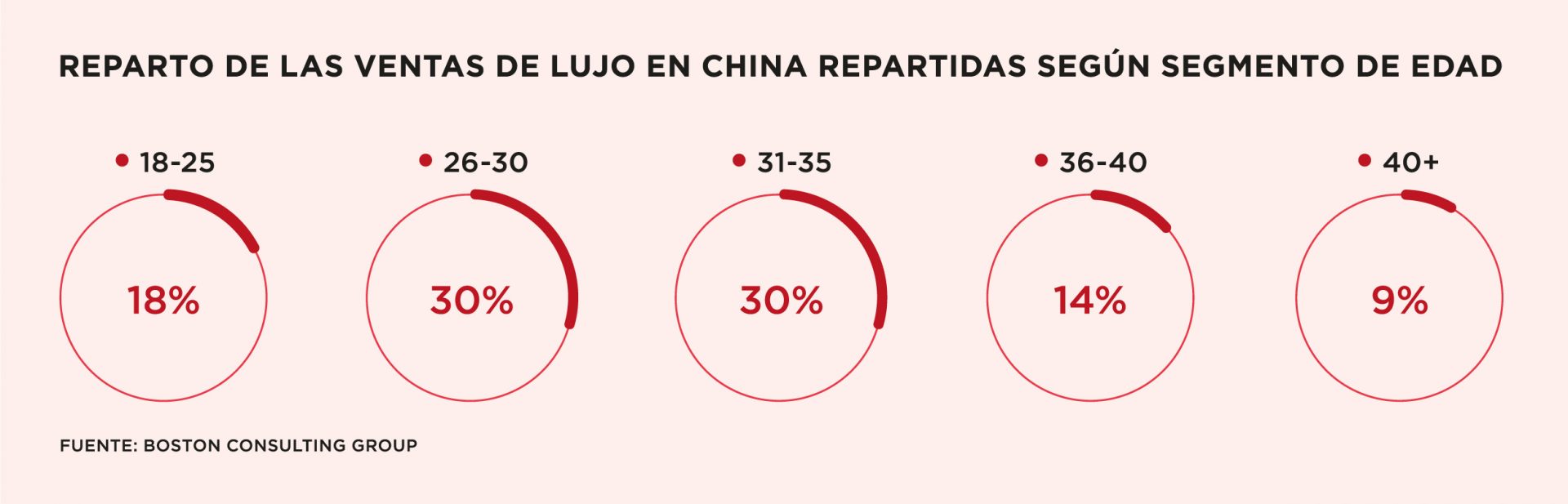

La inmersión digital en la vida social tiene alto componente generacional. Son los consumidores más jóvenes las personas más receptivas adoptar cambios. En la actualidad los dos segmentos estratégicos para el mercado mundial del lujo son los denominados millennials (nacidos entre 1980 y 1995) y los miembros de la Generación Z. BAIN calcula que en China hay actualmente alrededor de 320 millones de millennials. El informe de la consultora aporta un dato aún más revelador: los millennials representan el 70% de los compradores de Tmall Luxury Pavillion, el portal de lujo del grupo Alibaba líder en el mercado chino. A este consolidado grupo potencial de compradores hay que sumar los más de 80 millones de usuarios pertenecientes a la Generación Z que han nacido entre 1996 y 2001.

Cuando las firmas relojeras anuncian su intención de dirigirse a un público más joven saben perfectamente a quién se están dirigiendo. Son los clientes orientales más jóvenes a quienes se dirigen sus esfuerzos en estos momentos. La barrera de la edad es diferente a la de Occidente, con una sociedad acostumbrada a que su primera compra de lujo la realicen con apenas 20 años. No son el futuro, son el presente.

Una vez planteado el objetivo, queda averiguar los usos y motivaciones de compra de estos consumidores. Y los directivos de las firmas tienen muy claro que estas variables que identifican al joven cliente chino tarde o temprano serán extrapolables al resto de mercados internacionales. Y los datos son muy reveladores. Los perfiles trazados por las consultoras BAIN, Deloitte, McKinsey y Boston Consulting Group nos dibujan un consumidor que, como decíamos antes, no distingue la actividad social en las redes del acto de comprar. Otro factor bastante llamativo es la no diferenciación de la venta online de la física: el acto de la compra es omnicanal.

Nuevas tendencias de consumo

Aquí entra en juego el concepto ROPO, siglas en inglés de la expresión research online, purchase offline y que podemos traducir como “buscar en internet, comprar en físico”. La investigación realizada por Boston Consulting Group en asociación con Tencent señala que el 82% de las compras realizadas por consumidores locales responden a esta fórmula. Además, dos datos que no conviene dejar de lado: esta cifra supone un 20% más que la media mundial y el 54% de estas ventas siguen realizándose en el extranjero. Aunque el dato es antes de la pandemia que cerró las fronteras internacionales. Dada la importancia de este tipo de fórmula, no es extraño que los expertos conciban el e-commerce como una herramienta de marketing más que un proceso aislado de compra. Esta es la gran enseñanza que debe extraer la industria del lujo.

Hay más detalles que apuntan el estudio del emergente consumidor chino como tendencias para tener en cuenta en el futuro del comercio mundial. Según el estudio de BAIN, la primera es la creciente importancia del consumo responsable. Cada vez es más importante saber dónde se ha realizado el producto; un aspecto en el que la relojería juega con ventaja en comparación con otros segmentos del lujo como la moda y los complementos.

También es visible el mayor atractivo que supone para los jóvenes consumidores chinos la compra de objetos de segunda mano. Un caso revelador es el apuntado por el portal JD.com, quien señala el éxito de los relojes como objeto preferido para adquirir en subasta en su web. Los relojes ya representan el 20% de sus artículos de lujo subastados. BAIN señala el cambio gradual de las nuevas generaciones chinas y su creciente interés por la cultura de marca. En contraposición tenemos el prestigio social que tenía el consumo para las anteriores generaciones. Una importante noticia para la relojería, que debe hacer valer su legado histórico para mantener su prestigio entre los nuevos consumidores.

Comprar en casa

Aunque el auge del e-commerce ha sido el fenómeno que más ha llamado la atención en el crecimiento del mercado chino, no ha sido el único factor que explica los buenos resultados del consumo del lujo en 2020. “En total son cuatro los pilares que explican el buen comportamiento de las ventas en China después de finalizar su confinamiento”, relata Bruno Lannes, socio de BAIN radicado en Shanghai y uno de los autores del informe de la consultora. “La digitalización y el crecimiento de los millennials y la Generación Z son dos de las razones”.

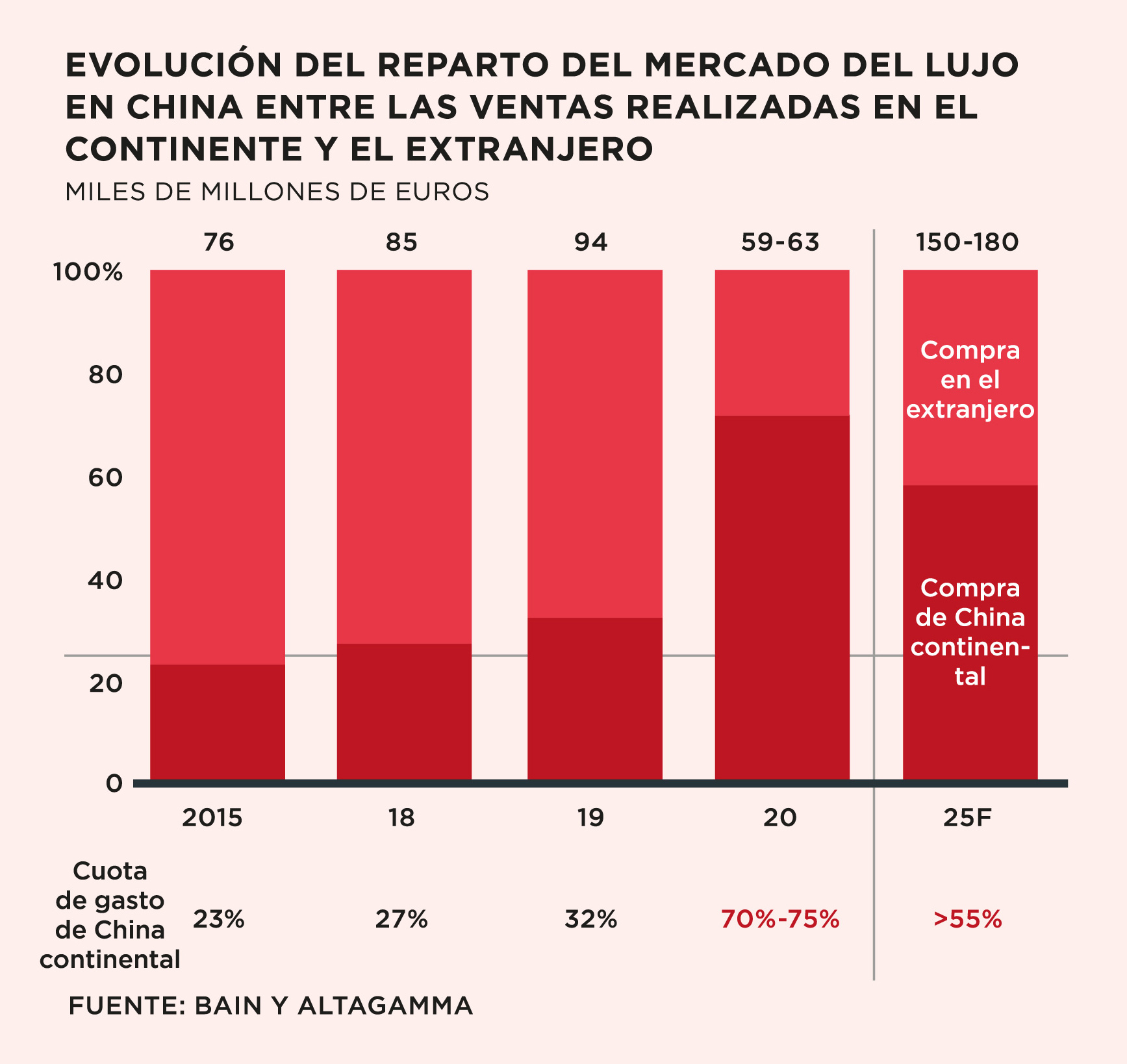

La tercera es la repatriación de las compras a causa de la pandemia y la última causa la irrupción de Hainan como zona de compra libre de impuestos”. El cierre de las fronteras se ha traducido en un enorme aumento de las ventas locales de lujo. El 75% de las compras en este segmento durante 2020 se realizaron en territorio chino, cuando hace seis años apenas eran el 23%. Muy relacionado con este comportamiento encontramos el auge de la isla de Hainan como destino de compras libres de impuestos, un papel hasta ahora ocupado por Hong Kong. Las cifras hablan de un crecimiento de las ventas de un 98% en comparación con 2019. Toda firma relojera deberá tener en cuenta este nombre en los próximos años si quiere tener un papel relevante en el mercado chino.

La segunda parte del informe puede consultarse en este link.