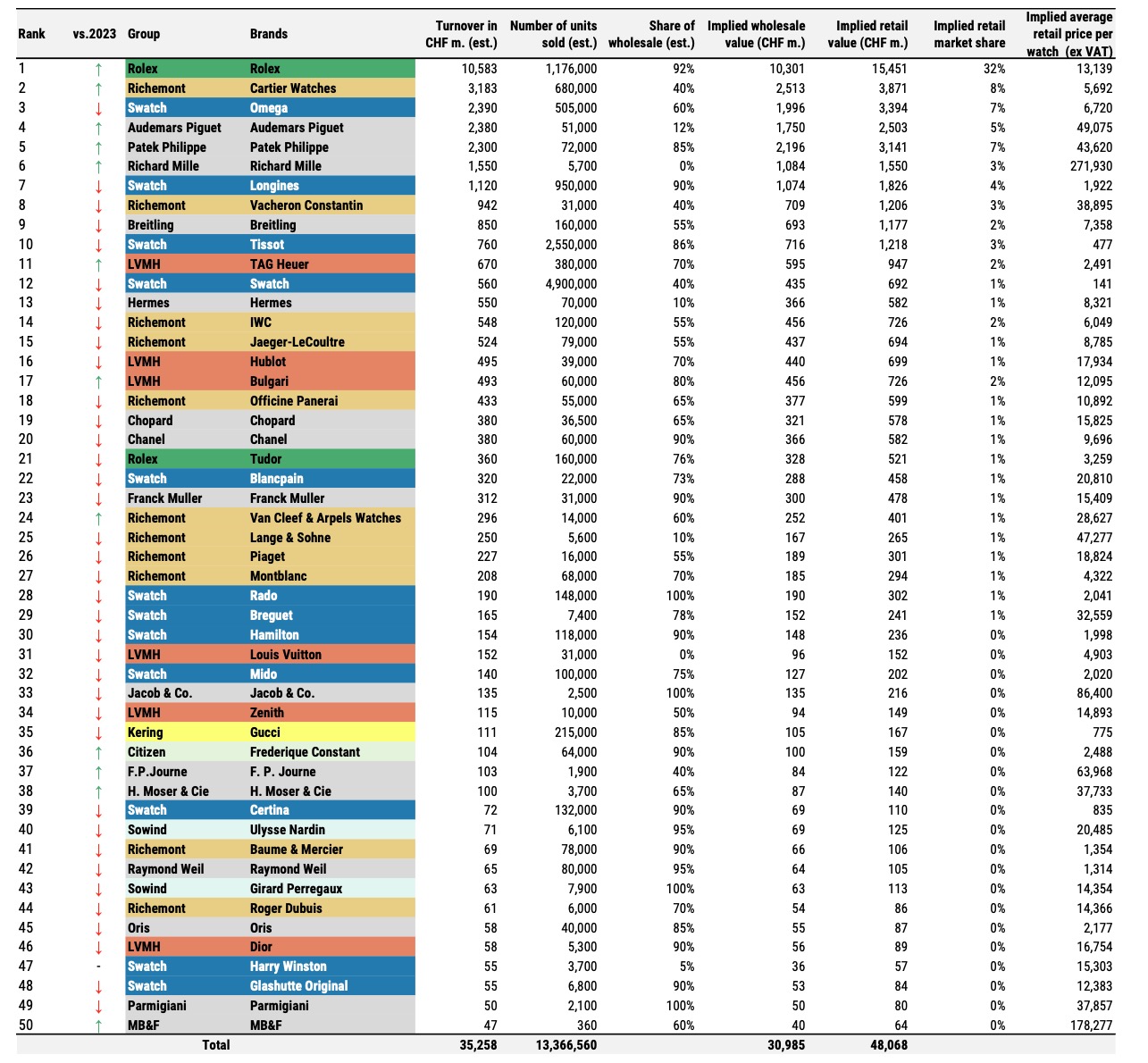

La publicación del análisis de resultados de la relojería suiza por parte del Morgan Stanley ya se ha establecido como una costumbre dentro del sector. La edición del ejercicio 2024, publicada hace apenas una semana, es la octava entrega de este informe tan esperado como temido por todas las firmas del sector. Como ya nos comentó uno de sus creadores, el analista independiente Oliver R. Müller, fundador de LuxeConsult, este informe ha sido pionero dentro del sector al ser el primero en aportar datos numéricos desglosado por firmas, algo imposible de conseguir de manera directa dada la discreción con la que se mueven todos los operadores de la industria relojera.

Este gráfico se ha obtenido directamente del informe de Morgan Stanley previa petición expresa de su publicación y sin alteración alguna.

Tanto Oliver R. Müller como el equipo de Morgan Stanley destacan el carácter estimado de todas las cifras e incluyen en el informe el método seguido para obtenerlas. Los números tienen que ser bastante fiables, gracias en gran medida al continuo refinamiento de la fórmula de cálculo. Así nos señaló el propio Müller en la entrevista que le realizamos el pasado año.

Contracción del mercado

La primera información no debería sorprender a nadie: el mercado relojero se ha contraído en 2024. Según el informe, el mercado mundial relojero ronda los 50,000 millones de francos suizos, de los cuales un 52% corresponden a firmas suizas. Centrado solo en Suiza, el valor de sus exportaciones en 2024 fue de 24,800 millones de francos suizos, lo que supone una caída del 2.8% respecto a 2023. Como dato curioso, Morgan Stanley calcula que se venden alrededor de 900 millones de relojes cada año, de los cuales solo un 1.8% pertenecen a casas suizas.

Este gráfico se ha obtenido directamente del informe de Morgan Stanley previa petición expresa de su publicación y sin alteración alguna.

Entre los primeros detalles que quieren destacar los responsables del informe es la progresiva reducción del mercado físico suizo, que no en valor. Si en 2024 Suiza exportó 15.3 millones de relojes, solo hace falta comparar con la cifra de 2011 (29.8 millones) para entender el drástico cambio del mercado.

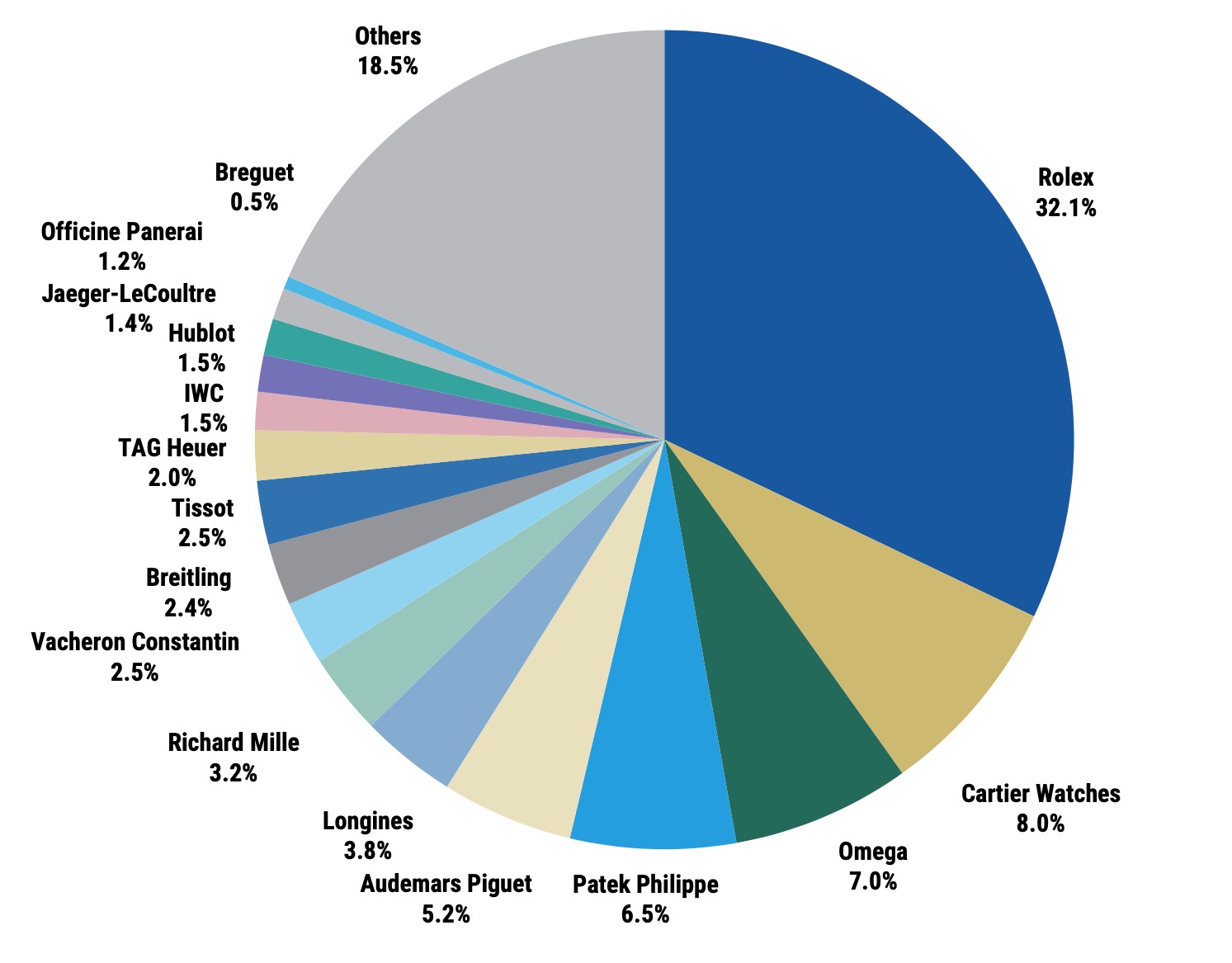

Un sector cada vez más concentrado

Morgan Stanley vuelve a destacar la concentración como una de las principales características del sector. Es un efecto cada año más pronunciado. Es revelador descubrir que existen en Suiza alrededor de 400 firmas relojeras, pero solo las cuatro primeras acumulan el 52% de las ventas totales (Rolex, Cartier, Omega y Patek Philippe). La acumulación de ventas llega al 90% si sumamos a las 23 primeras firmas del ranking.

Este gráfico se ha obtenido directamente del informe de Morgan Stanley previa petición expresa de su publicación y sin alteración alguna.

La independencia como signo de rentabilidad

Tampoco nos extraña la diferencia de comportamiento de las firmas de propiedad independiente respecto a las pertenecientes a grandes grupos. Como en años anteriores, el informe destaca los buenos resultados de Rolex, Patek Philippe, Audemars Piguet y Richard Mille en comparación con las cifras de LVMH, Richemont y, sobre todo, Swatch Group. De esta tendencia se escapan las casas de origen joyero (Cartier, Bulgari y Van Cleef & Arpels), sin olvidar los buenos resultados de TAG Heuer, de la cual hablaremos más tarde.

Más allá de los datos generales, el informe de Morgan Stanley deja algunas “perlas” muy interesantes sobre el comportamiento concreto de algunas firmas, con algunas sorpresas que pasamos a detallar.

ROLEX

La gran firma se mantiene firme en la primera posición de ventas con un crecimiento de facturación (10,583 millones de francos suizos, +5%) aunque descenso con un ligero descenso en volumen (1,18 millones de relojes, -2%). Es la primera vez, en ocho años de estudio, que Rolex baja el volumen de producción. Los responsables del informe estiman que en 2025 continuará esta tendencia.

Morgan Stanley destaca además que la política de subida de precios de la firma (el precio medio del Rolex está ahora situado en 13,100 francos suizos, que es un 4% más que en 2024) también ha tenido sus consecuencias en una bajada de la demanda. Hasta ahora, Rolex tenía fama de tener todos sus relojes “vendidos” y los clientes tenían que someterse a las famosas listas de espera. Esto ya no ocurre en algunos modelos como los Sky Dweller de oro y algunas referencias femeninas.

CARTIER

Se mantiene en segunda posición con subidas tanto en valor como en volumen, con un total de 680,000 unidades producidas y un precio medio de producto de 5,700 francos suizos. El informe destaca el acertado trabajo de Cyrille Vigneron y la más que probable dirección continuista del nuevo CEO Louis Ferla, anterior responsable de Vacheron Constantin. Su estrategia se ha basado en el rejuvenecimiento de iconos de la marca como el Santos Dumont, un reloj creado en 1904 y que hoy en día es capaz de ser la principal novedad de la casa para la temporada 2024.

Además, y esto es importante, Cartier ha sabido mantener el carácter exclusivo de la marca aun manteniendo un precio de entrada razonable, con un reloj como el Tank Must Solarbeat en un precio de 3,150 francos. Esta política ha sido clave para que la firma se mantenga deseable para las nuevas generaciones, pero manteniendo un importante nivel de producción.

OMEGA Y SWATCH GROUP

El informe de Morgan Stanley destaca los malos resultados de todo Swatch Group en 2024, con un descenso de la facturación del 14.6%. De esta tónica negativa no se libra tampoco Omega, buque insignia del grupo y tercera firma suiza por facturación, solo por detrás de Rolex y Cartier. Omega vendió en 2024, según siempre estimaciones de Morgan Stanley, por un valor de 2,400 millones de francos suizos (-8%) y 500,000 relojes (-11%). En cualquier caso, el informe destaca algunos brotes verdes en el balance anual de Omega, como el aumento de las ventas en el segundo semestre de año gracias al empuje de los Juegos Olímpicos. Además, Omega ha visto crecer sus ventas directas a través de su propia red de boutiques (40% frente al 60% de ventas en detallistas generales), lo que le permitirá aumentar sus beneficios en el futuro.

Peor lo tienen otras firmas de Swatch Group como Longines. Séptima en el ranking por marcas, Longines ha visto reducir sus ventas tanto el valor (-20%) como en volumen (-24%). Al igual que Tissot, el informe de Morgan Stanley apunta a la sobrexposición de las marcas en el mercado chino como una de las causas de estos malos resultados.

Swatch, duodécima en el ranking, también ha bajado sus estimaciones de ventas un 15% como resultado del descenso del hype del MoonSwatch.

TUDOR

El caso más llamativo de todo el informe Morgan Stanley de 2024. La marca hermana de Rolex ha visto descender sus ventas nada menos que un 34% el año pasado hasta quedarse con una facturación estimada de 360 millones de francos suizos. Este mal comportamiento ha tenido como consecuencia el bajón de cuatro puestos en el ranking de marcas (del 17º al 21º) y ser la firma con peor comportamiento entre las cincuenta primeras del mercado.

China vuelve a aparecer como la principal causa de este comportamiento negativo de Tudor. Según Morgan Stanley, la firma suiza ha sido víctima de la saturación de stock en los puntos de venta chinos, quienes han rechazado la llegada de más novedades hasta conseguir vender las existencias actuales. A causa de esta disminución, y siempre según datos aportados por la consultora, Tudor se ha visto obligada a cortar la petición de suministros a sus proveedores en un 80%.

TAG HEUER

Aunque la tónica general de las firmas pertenecientes a los grandes grupos es negativa para los responsables del informe de Morgan Stanley, hay una excepción muy reveladora. Se trata de TAG Heuer. La conocida firma deportiva logra diferenciarse del comportamiento general de las firmas de LVMH y consigue en 2024 una facturación de 670 millones de francos suizos, lo que supone un crecimiento del 9% respecto a 2023. Estos resultados se consiguen incluso con una reducción del número de piezas vendidas (380,000 frente a 390,000 de 2023), lo que se interpreta como una mejora tanto de la venta directa como del precio medio de los relojes vendidos. Además, el buen trabajo de TAG Heuer en Estados Unidos, con una menor presencia en China, explica también el buen comportamiento de la firma actualmente dirigida por Antoine Pin.

Contrastan los buenos números de TAG Heuer con las caídas de Hublot y Zenith. Los responsables del estudio no dudan en apuntar este buen resultado como un apoyo esencial para la gran apuesta que TAG Heuer realizará este año con su patrocinio de la Fórmula 1.

HERMES Y FIRMAS INDEPENDIENTES

Aunque el informe de Morgan Stanley da pie para extraer muchos más detalles interesantes, nos centramos ahora en dos más destacados por sus propios autores. El primero es el comportamiento de Hermès. Los autores del informe siempre han valorado en buen trabajo relojero realizado por la famosa firma de lujo. Por esta razón les extraña la caída de la facturación estimada en un 7% al ser la primera vez en ocho años de informe que Hermès ve caer sus ventas. La explicación a esta caída vuelve a ser la exposición de las marcas en el mercado chino, aunque el informe quiere destacar la correcta estrategia de comercialización de Hermès, con unas ventas muy destacadas en su red de boutiques propias. Hermès únicamente vende un 10% en detallistas generales.

Por último, Morgan Stanley vuelve a destacar los buenos resultados de las firmas de lujo independientes. Destaca en esta ocasión las subidas de ventas tanto de F.P Journe como de H. Moser & Cie. y la aparición de MB&F en la lista de cincuenta marcas suizas.